Greitai ir paprastai aptarsime svarbiausius niuansus, kurie padės tinkami deklaruoti pajamas.

Iki kada reikia sumokėti įmokas?

Įmokas už 2018-uosius metus reikia sumokėti iki 2019-ųjų metų gegužės 1 dienos.

Iš kur sužinoti, kiek turiu sumokėti PSD ir VSD įmokų?

Pats paprasčiausias būdas – prisijungti prie SODROS paskyros. Joje jau būna suformuota preliminari suvestinė, kurią reikia pakoreguoti arba patvirtinti. Meniu juostoje pasirinkite „Suvestinės“ ir paspaudus mygtuką Jums bus suformuoja 38 suvestinė: „Informacija apie deklaruotas pajamas ir mokėtinas sumas už nurodytus metus“.

Kita galimybė – atvykti į artimiausia SODROS dalinį su savo asmens dokumentu, kur specialistai padės deklaruoti pajamas ir nurodys, kiek ir kam turite sumokėti. Tiesa, nepamirškite, kad balandžio mėnesį aktyviai pajamas deklaruoja ne tik dirbantys su IV, tačiau visi Lietuvos gyventojai, tad internetu – paprasčiau ir reikalauja mažiau laiko.

Ar pajamas reikia deklaruoti ir SODRAI?

Ne, pajamos yra deklamuojamos VMI, tačiau SODROS puslapyje galite rasti mokėtinas VSD ir PSD sumas. Šios dvi institucijos susijusios, tačiau deklaruojama prisijungus prie VMI paskyros. Tiesa, mokesčius reikia mokėti į abiejų institucijų sąskaitas priklausomai nuo pavedimo tikslo.

Kam mokesčius reikia sumokėti?

PSD ir VSD turite sumokėti SODRAI. GPM – VMI.

SODROS surenkamąsias sąskaitas rasite čia.

SODROS įmokų kodas ir pavedimo paskirtis rasite čia.

Jeigu nepavyksta susimokėti laiku…

Tie asmenys, kurių socialinio draudimo įmokos neviršija 1500 eurų – gali kreiptis dėl mokesčių atidėjimo. Kreiptis reikia į SODROS skyrių iškart po gegužės 1 dienos. Būtinai parašykite prašymą, kadangi nesumokėjus pradės kauptis delspinigiai.

Kiek turiu sumokėti PSD?

Dirbantys su individualios veiklos pažyma (kaip ir dirbantys su verslo liudijimu) PSD įmokas SODRAI turi mokėti kiekvieną mėnesį. Nebent yra drausti socialiniu draudimu, nes dirba ir pagal darbo sutartį arba studijuoja – tokiu atveju gali mokėti kartą per metus deklaruojant pajamas.

PSD įmokų tarifas – 9 proc. Nuo MMA. Nuo 2019-ųjų sausio jis siekia 38,74 eur.

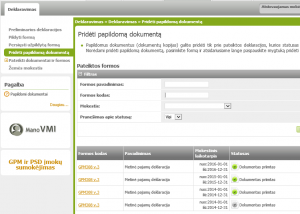

- Deklaracijos pildymas internetu dirbantiems su IV

>>>Einame į www.vmi.lt.

>>>Spaudžiame: GYVENTOJAMS – EDS (prisijunkite Jums patogiu būdu prie sistemos).

>>>Peržiūrėkite savo kontaktinius duomenis, jeigu reikia – pakoreguokite.

>>>Spaudžiame: DEKLARACIJOS PILDYMAS.

>>>Peržiūrėkite 2018-ųjų metų suformuotą pažymą. Patikrinkite, ar visi duomenys yra perkelti į deklaraciją.

>>>Spaudžiame 2018-ųjų metų PRELIMINARI DEKLARACIJA.

>>>Spaudžiame PILDYTI.

>>>Pasirenkame GMP08 V priedą.

>>>Matote perkeltus VMI duomenis. Patikrinkite, ar V6 laukelyje nurodyta visos iš IV veiklos gautos pajamos. Nurodytos pajamos yra tik juridinių asmenų. Jeigu papildomai gavote pajamas ir iš fizinių asmenų – jas reikia pridėti papildomai prie sumos (įrašyti, pridti V6 laukelyje).

>>>Išsleidžiame V17 laukelį ir pasirenkame atskleitomų išlaidų principą.

>>>V3 laukelyje nurodyti valstybes, iš kurių yra gautos pajamos, skaičių.

>>>V5 laukelyje reikia pasirinkti GPM tarifą 5 % arba 15 %.

Asmens per metus apmokestintos pajamos (tai yra pelnas) yra mažesnis nei20 000 eurų. Tokiu atveju taikomas GPM siekia 5 %.

Kuomet apmokestinamos pajamos (tai yra pelnas) siekia nuo 20 000 iki 35 000 eurų taikomas GPM didėja nuo 5 % iki 15 %

Jeigu per metus asmens apmokestintos pajamos (tai yra pelnas) didesnis nei 35 000 eurų – tokiu atveju GPM siekia 15 %.

>>> V7 laukelis užsipildo pats.

>>>MENIU lauke spaudžiame TIKRINTI. Bus parodomos paliktos klaidos, kurias reikia peržiūrėti.

Daugiau informacijos apie individualios veiklos buhalteriją – VMI puslapyje.