Atnaujinta 2026-01-12

Apmokestinamosios pajamos – pajamos, nuo kurių turi būti sumokėtas pajamų mokestis. Lietuvos Respublikoje pajamų apmokestinimą reglamentuoja Gyventojų pajamų mokesčio įstatymas (GPMĮ). Šis įstatymas nurodo, kurios pajamos yra laikomos apmokestinamosiomis, kokie mokesčių tarifai taikomi ir kaip vykdomas pajamų deklaravimas.

Svarbu atminti, kad pajamų mokesčio tarifas gali skirtis priklausomai nuo to, su kokiais santykiais susijusios pajamos (pvz., iš darbo santykių, investicijų ar individualios veiklos) ar t.t.

Pajamos gautos su darbo santykiais

Pajamos, susijusios su darbo santykiais, yra viena iš dažniausiai sutinkamų pajamų rūšių. Darbo santykių pagrindu gautos pajamos, taip pat su darbo santykiais ar jų esmę atitinkančiais santykiais susijusių pajamų rūšys, yra apmokestinamos pagal pajamų mokesčio taisykles, kurias nustato Lietuvos Respublikos įstatymai.

Šiais santykiais susijusios pajamos apima darbo užmokestį, premijas, išmokas už papildomą darbą ar viršvalandžius, taip pat kitas pinigines išmokas, gautas kaip atlygis už darbą.

Šių pajamų apmokestinimas vyksta taikant pajamų mokesčio tarifą, kuris nuo 2023 m. yra 20%.

Jei per metus darbo pajamos viršija 60 vidutinių darbo užmokesčių (VDU) sumą, viršijančiai daliai taikomas didesnis tarifas – 32%.

Tai reiškia, kad didesnes nei 120 tūkst. eurų metines pajamas gaunantys asmenys už viršijančią sumą mokės didesnį pajamų mokestį.

2025 m. duomenimis:

- 1 VDU = 2 108,88 €

- 60 VDU = 126 532,80 €

- 120 VDU = 253 065,60 € (naudotina kitoms pajamų rūšims apmokestinti)

Kai apskaičiuojamos darbo užmokesčio apmokestinamosios pajamos, svarbu atsižvelgti į bendrą gautų pajamų sumą, taip pat atimti visas su darbo užmokesčiu susijusias privalomas išlaidas, pvz., socialinio draudimo įmokas. Galiausiai skirtumas tarp gautų pajamų ir šių išlaidų tampa apmokestinama suma, nuo kurios skaičiuojamas pajamų mokestis.

Pajamų mokesčio apmokestinimas

Be darbo pajamų, Lietuvos gyventojai taip pat gali gauti pajamų iš kitų šaltinių, kurioms taip pat taikomas pajamų mokestis. Tarp tokių pajamų dažnai yra:

Investicinės pajamos: palūkanos, dividendai

Kapitalo prieaugis: gautos pajamos už parduotas akcijas ar nekilnojamąjį turtą

Dividendai visada apmokestinami 15 % tarifu. Šioms pajamoms neatskaitoma 500 eurų lengvata, todėl visas gautas dividendų dydis yra apmokestinamas. Jei dividendai gaunami iš užsienio įmonių, jie priskiriami B klasės pajamoms ir turi būti deklaruojami metinėje pajamų deklaracijoje. Tokiu atveju taip pat svarbu įvertinti, ar užsienyje buvo sumokėtas mokestis, nes Lietuva taiko dvigubo apmokestinimo išvengimo sutartis.

Palūkanoms ir kapitalo prieaugiui (pvz., gautam už parduotas akcijas ar obligacijas) taikoma 500 eurų neapmokestinama suma per metus. Tai reiškia, kad iki šios sumos pajamos neapmokestinamos, o viršijanti dalis apmokestinama:

- 15 % tarifu, jei bendra suma neviršija 120 VDU;

- 20 % tarifu, jei pajamų suma viršija 120 VDU per metus.

Apskaičiuojant kapitalo prieaugį, iš gautų pajamų leidžiama atimti turto įsigijimo kainą, todėl mokestis taikomas tik realiam pelnui.

Tokiu būdu investicinės pajamos, kapitalo prieaugis ir kitos nesu darbo santykiais susijusios pajamos yra apmokestinamos pagal aiškiai apibrėžtas taisykles, o gyventojai patys atsako už jų deklaravimą ir teisingą mokesčių sumokėjimą.

Individualios veiklos pajamos

Individualią veiklą vykdantys asmenys taip pat privalo mokėti pajamų mokestį. Individualios veiklos pajamoms taikomos specialios apmokestinimo taisyklės, kurios apibrėžtos GPM įstatyme.

Pajamų mokestį individualios veiklos vykdytojai apskaičiuoja pagal gautas pajamas iš jų atėmus veiklos išlaidas.

Individuali veikla pagal pažymą: mokesčiai ir veiklos įteisinimas

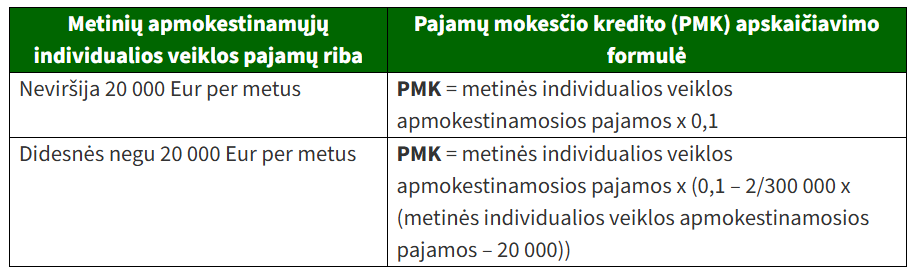

StraipsnisIndividualios veiklos apmokestinamųjų pajamų mokesčio dydis nustatomas iš metinėms apmokestinamosioms pajamoms pritaikius 5-15 proc. pajamų mokesčio tarifą gautos sumos atėmus pajamų mokesčio kredito sumą. Taikomas pajamų mokesčio tarifas nepriklauso nuo vykdomos individualios veiklos rūšies.

Individualios veiklos vykdytojai gali pasirinkti, ar apskaičiuoti pajamas pagal išlaidų procentą (pavyzdžiui, 30% nuo pajamų), ar faktiškai patirtas išlaidas. Antruoju atveju būtina turėti visas išlaidas pagrindžiančius dokumentus. Jei faktiškai patirtos išlaidos yra didesnės už 30% nuo pajamų – šis metodas gali būti naudingesnis.

GPM apskaičiuojamas taip:

| (Pajamos – išlaidos) x 15 proc. – kreditas |

Kai individualios veiklos metinis pelnas (iš pajamų atėmus išlaidas) neviršija 20 000 Eur, faktiškai apskaičiuota pajamų mokesčio suma sudaro 5 proc. pelno.

Kai individualios veiklos metinis pelnas (iš pajamų atėmus išlaidas) viršija 20000 Eur, pajamų mokesčio dydis atitinkamai didėja nuo 5 proc. iki 15 proc.

Kai individualios veiklos metinis pelnas pasiekia 35000 Eur sumą, taikomas 15 proc. pajamų mokesčio tarifas.

Sodra yra parengusi individualios veiklos skaičiuoklės įrankį, kuriuo galite sužinoti preliminarius mokesčių rezultatus.

Pajamos iš užsienio

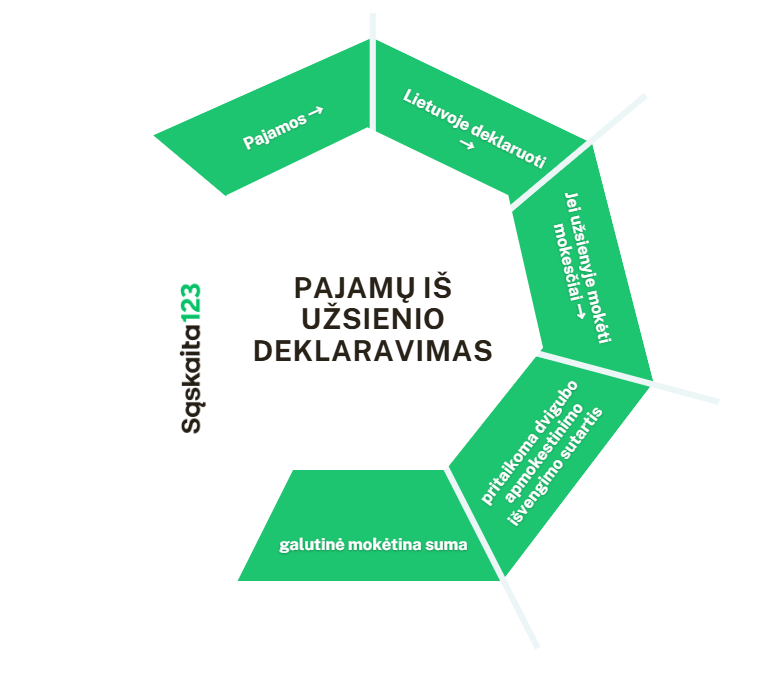

Lietuvos gyventojai, gaunantys pajamas iš užsienio, taip pat privalo deklaruoti jas Lietuvoje ir mokėti pajamų mokestį.

Užsienio pajamos gali apimti:

Darbo santykiais susijusios pajamos: jei asmuo dirba užsienio įmonėje ar organizacijoje

Investicinės pajamos: dividendai, palūkanos, akcijų pardavimas

B klasės pajamos, gaunamos iš užsienio šaltinių (A klasės pajamos yra su darbo santykiais susijusios pajamos)

Lietuvos Respublikos gyventojai turi pareigą deklaruoti visas pajamas, gautas iš užsienio, net jei nuo jų jau buvo sumokėti mokesčiai toje šalyje.

→ Norint išvengti dvigubo apmokestinimo, taikomos dvigubo apmokestinimo išvengimo sutartys. Šios sutartys leidžia Lietuvos gyventojams atskaityti mokesčius, sumokėtus užsienyje, ir taip sumažinti bendrą mokestinę naštą.

Kai asmuo gauna pajamas iš užsienio, jis pats atsakingas už pajamų deklaravimą ir mokestinių prievolių vykdymą. Tai reiškia, kad reikia sekti užsienyje gautų pajamų apskaitą ir laiku pateikti deklaraciją Lietuvoje. Deklaruojamos pajamos turi apimti tiek Lietuvoje, tiek užsienyje gautas pajamas.

Gyventojų pajamų mokesčio taisyklės

2025 metų Gyventojų pajamų mokestis (GPM) Lietuvoje nustatytas pagal tam tikras taisykles, kurios priklauso nuo gaunamų pajamų rūšies, gyventojo pajamų dydžio ir kitų veiksnių.

Pajamų mokesčio tarifai tik ne su darbo santykiais nesusijusioms pajamoms (pvz., individualiai veiklai, investicinėms pajamoms, kapitalo prieaugiui)

Pajamoms iki 120 vidutinių darbo užmokesčių (VDU) taikomas 20% tarifas. VDU yra skaičiuojamas kasmet pagal statistiką.

Apmokestinamosios pajamos, kurios viršija 120 VDU, taikomas 32% tarifas.

O darbo santykių pajamoms galioja kitokia tvarka

- iki 60 VDU – 20 %,

- virš 60 VDU – 32 %.

Neapmokestinamas pajamų dydis (NPD)

NPD taikomas tik su darbo santykiais susijusioms pajamoms. 2025 metais NPD priklauso nuo gyventojo mėnesinio bruto atlyginimo:

Iki tam tikro atlyginimo dydžio, taikomas maksimalus NPD, kuris nustatytas 625 eurai per mėnesį.

Didėjant atlyginimui, NPD palaipsniui mažėja. Kai pajamos viršija tam tikrą ribą, NPD nebetaikomas

Metinė pajamų deklaracija

Gyventojai privalo pateikti metinę pajamų deklaraciją iki gegužės 1 dienos.

Pajamų deklaravimas

Pajamų deklaravimas Lietuvoje – tai kasmetinė prievolė daugeliui gyventojų, tačiau kartu ir galimybė susigrąžinti permokėtus mokesčius ar pasinaudoti įvairiomis lengvatomis.

Įmokų bazei skaičiuoti naudojama metinė pajamų deklaracija, kurioje nurodoma, kaip skirtingos pajamų dalys yra apmokestinamos priklausomai nuo to, ar jos viršija tam tikras ribas, susijusias su vidutiniu darbo užmokesčiu Lietuvoje.

Papildomos lengvatos

Tam tikroms asmenų grupėms (pvz., neįgaliesiems, pensininkams, daugiavaikėms šeimoms) taikomos papildomos gyventojų pajamų mokesčio lengvatos, kurios mažina apmokestinamąją sumą.

Deklaravimas per mokestinį laikotarpį

Per mokestinį laikotarpį Lietuvoje gyventojai privalo deklaruoti pajamas tam tikrais atvejais ir pagal tam tikras taisykles.

Kas privalo deklaruoti?

Asmenys, kurie vykdo individualią veiklą, gauna pajamų iš nuomos, dividendų, palūkanų ar kitų šaltinių, neapmokestinamų tiesiogiai per darbdavį, privalo pateikti metinę deklaraciją.

Taip pat privaloma deklaruoti pajamas, jei buvo taikytas neapmokestinamasis pajamų dydis (NPD) arba taikytos lengvatos, ir reikia patikslinti sumokėtą pajamų mokestį.

Jei buvo gauta pajamų iš užsienio ar turto pardavimo (pvz., nekilnojamojo turto, kuris nebuvo gyvenamas daugiau nei 10 metų), būtina pateikti deklaraciją ir sumokėti reikiamus mokesčius.

- Ir t.t.

Deklaravimo procesas

Deklaravimo procesas yra pajamų apmokėjimo ciklo etapas, užtikrinantis, kad visi mokesčiai būtų sumokėti laiku ir teisingai. Lietuvoje pajamų deklaravimas yra privalomas visiems asmenims, kurie gauna pajamas iš darbo santykiais ar jų esmę atitinkančiais santykiais, individualios veiklos ar kitų šaltinių.