Atnaujinta 2024-09-05

MB mokesčiai: kiek ir kam?

Mažoji bendrija (MB) yra ribotos atsakomybės privatusis juridinis asmuo, kurios visi nariai yra fiziniai asmenys. MB pavadinime turi būti jos teisinę formą nusakantys žodžiai „mažoji bendrija“ arba šių žodžių santrumpa „MB“. Įmonė savo veikloje vadovaujasi LR civiliniu kodeksu, LR mažųjų bendrijų įstatymu ir kitais įstatymais.

Mažosios bendrijos (MB) turi savo specifinius apmokestinimo ypatumus, kurie skiriasi nuo kitų juridinių asmenų. Vienas iš svarbiausių mokesčių yra pridėtinės vertės mokestis (PVM), kuris yra privalomas, jei bendrijos pajamos per pastaruosius 12 mėnesių viršija €45,000 arba jei per praėjusius kalendorinius metus įsigyjamos prekės iš kitų ES šalių viršija €14,000. Svarbu suprasti šiuos ypatumus, kad tinkamai tvarkytumėte savo bendrijos finansus ir mokėtumėte reikiamus mokesčius.

Be to, MBnarių atsakomybė apima sprendimų priėmimo procesus ir finansinius klausimus susijusius su narių įnašais ir pelno paskirstymu.

Pagrindiniai MB mokesciai

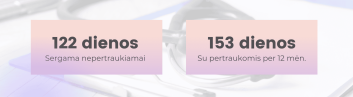

Jeigu mažosios bendrijos nariai yra kitais būdais apdrausti privalomuoju sveikatos draudimu – tokiu atveju netenka jo mokėti papildomai. Jeigu kitais būdas draudimo nėra – tokiu atveju būtina kiekvieną mėnesį savarankiškai patiems mokėti PSD mokestį, kuris siekia 9 procentus nuo MMA.

Baigusis metams reikia mokėti pelno mokestį, o pasiekus tam tikrą apyvartos sumą reikia mokėti ir PVM. Jei mažoji bendrija uždirba daugiau nei 45,000 eurų per paskutinius 12 mėnesių, būtina registruotis pvm mokėtoju, kas apsunkina apskaitos procesus. Tai taip pat įpareigoja teikti mėnesines PVM deklaracijas ir reikalauja kruopščiai valdyti įmonės apskaitą. Mokesčių lengvatos gali padėti sumažinti bendrą mokestinę naštą.

Išimtinais atvejais VSD mokestis pirmaisiais metais gali būti netaikomas, tad plačiau pasidomėkite išimtimis.

- Pelno mokestis siekia 15 %.

- Lengvatinis pelno mokestis siekia 5 %.

Lengvatinis mokestis taikomas tokiu atveju, jeigu:

- MB darbuotojų skaičius neviršija 10 vidutiniškai per metus.

- MB generuoja iki 300.000 Eur pajamų per metus.

- MB nariai kitose įmonėse ar bendrijose neturi daugiau, kaip 50 proc. akcijų ar dalių.

PVM mokestis

Pridėtinės vertės mokestis (PVM) siekia 21 %. Jis nėra taikomas tokiu atveju, jeigu MB nėra registruota kaip PVM mokytoja. Ji tokia tampa tik tokiu atveju, kai per paskutinius 12 mėn. pasiekiama 45 000 eurų pajamų arba kai per praėjusius kalendorinius metus įsigyjama prekių iš kitų ES šalių, kurių vertė viršija 14 000 eurų.

GPM arba gyventojų pajamų mokestis

Jis mokamas vieną kartą per metus. GMP tarifas siekia 15 procentų ir mokestis mokamas VMI. Susimokėti reikia tada, kai pateikiama metinė pajamų deklaracija.

VSD

Taip pat kiekvienas narys turi mokėti ir valstybinį socialinį draudimą, kuris suteikia galimybę apsisaugoti nuo ligų, kaupti pensijai ir t.t. Mokėjimai mb nariui yra įtraukiami į socialinio draudimo skaičiavimus, tačiau jie nėra klasifikuojami kaip darbuotojų naudos pagal tam tikrus reglamentus. Nepamirškite, kad mokėsite daugiau tokiu atveju, jeigu kaupsite II arba III pakopos pensijai.

„Sąskaita123“ yra puikus pasirinkimas mažosioms bendrijoms, kurios nori supaprastinti savo buhalterinę apskaitą. Ši sistema leidžia sutaupyti laiko ir pinigų, taip pat užtikrina, kad jūsų finansiniai duomenys būtų tvarkomi patikimai ir saugiai.

Vadovo mokesčiai ir ribotos atsakomybės

MB vadovas yra atsakingas už bendrijos veiklą ir mokesčių mokėjimą. Mažosios bendrijos narių vaidmuo yra svarbus skiriant ir atleidžiant vadovą. MB narių susirinkimas sprendžia dėl vadovo paskyrimo ir atleidimo, taip pat dėl finansinių klausimų, susijusių su narių įnašais ir pelno paskirstymu. Vadovo finansinė atsakomybė (finansinė atsakomybė) apima visus su bendrijos finansais susijusius aspektus. Jis gali būti MB narys arba trečias asmuo.

MB vadovas, kuris yra ir bendrijos narys

- Pelno mokestis. Vadovas moka pelno mokestį nuo savo dalies pelno, gauto iš bendrijos.

- GPM. Nuo gautų dividendų ir kitų pajamų vadovas moka gyventojų pajamų mokestį.

- VSD ir PSD. Jei vadovas nėra apdraustas kitais būdais, jis privalo mokėti valstybinio socialinio draudimo ir privalomojo sveikatos draudimo įmokas.

Be to, mb nario finansinės atsakomybės apima leidžiamus atskaitymus, socialinio draudimo įmokas ir specifinius reglamentus, kurie daro įtaką finansinei atskaitomybei ir mokesčių prievolėms.

Atsakomybė:

Vadovas, kaip ir kiti nariai, atsako už bendrijos įsipareigojimus tik įneštu įnašu.

MB vadovas, kuris nėra bendrijos narys

Mokesčiai:

- GPM: bendrija išskaičiuoja ir sumoka gyventojų pajamų mokestį nuo vadovo atlyginimo.

- VSD ir PSD: bendrija moka valstybinio socialinio draudimo ir privalomojo sveikatos draudimo įmokas už vadovą.

Tarp bendrijos ir vadovo turi būti sudaryta darbo sutartis, kurioje bus apibrėžtos abiejų šalių teisės ir pareigos.

Atsakomybė:

Vadovas, kaip darbuotojas, atsako už savo darbo rezultatus pagal darbo sutartį.

Kiti svarbūs aspektai

- Dviguba apmokestinimas**.** Jei vadovas yra ir narys, ir gauna atlyginimą už darbą, gali kilti dvigubo apmokestinimo rizika, todėl svarbu tinkamai įforminti santykius ir pasikonsultuoti su buhalteriu.

- Mokesčių lengvatos. Gali būti taikomos įvairios mokesčių lengvatos, priklausomai nuo konkrečios situacijos.

- Pakeitimai įstatymuose. Mokesčių įstatymai nuolat keičiasi, todėl svarbu sekti naujienas ir laikytis galiojančių reikalavimų.

Mažoji bendrija: finansinės operacijos ir atskaitymai

Mažosios bendrijos (MB) finansinės operacijos yra gana panašios į kitų juridinių asmenų, tačiau turi ir savų ypatumų.

Svarbu paminėti, kad lėšų išėmimas asmeniniams poreikiams yra apmokestinamas pagal asmeninio pajamų mokesčio ir socialinio draudimo įmokų taisykles. Šios operacijos turi būti tinkamai klasifikuojamos ir deklaruojamos mokesčių tikslais.

Dažniausios finansinės operacijos

Pajamos:

- Pardavimų pajamos (prekių, paslaugų).

- Nuoma.

- Palūkanos.

- Dividentai.

- Kitos pajamos.

Išlaidos:

- Prekių įsigijimas.

- Paslaugų įsigijimas.

- Darbuotojų atlyginimai.

- Nuomos mokesčiai.

- Rinkodaros išlaidos.

- Buhalterinės paslaugos.

- Mokesčiai.

- Kitos išlaidos.

- Atskaitymai iš pelno.

MB, kaip ir kiti mokesčių mokėtojai, turi teisę į įvairius atskaitymus nuo pelno. Tai reiškia, kad ne visos patirtos išlaidos yra apmokestinamos. Dažniausiai pasitaikantys leidžiami atskaitymai:

- Gamybos ir prekybos išlaidos. Tai išlaidos, tiesiogiai susijusios su prekių ar paslaugų gamyba ir pardavimu.

- Administracinės išlaidos. Išlaidos, susijusios su bendrijos valdymu ir organizavimu (pvz., buhalterinės paslaugos, nuoma, ryšys).

- Rinkodaros išlaidos. Išlaidos, skirtos rinkodarai ir pardavimų skatinimui.

- Mokėjimai darbuotojams. Atlyginimai, socialinio draudimo įmokos.

- Palūkanos už paskolas. Jei bendrija yra paėmusi paskolą, palūkanos už ją yra atskaitytinos išlaidos.

- Depreciacija. Tai nematerialių ir materialių ilgalaikių aktyvų vertės sumažėjimas dėl naudojimo.

Visos finansinės operacijos turi būti tinkamai dokumentuojamos (sąskaitos faktūros, mokėjimo dokumentai ir kt.). MB privalo vesti buhalterinę apskaitą, kurioje būtų atspindėtos visos finansinės operacijos. Nuo pelno, kuris lieka po visų atskaitymų, skaičiuojamas pelno mokestis. Be to, MB privalo mokėti ir kitus mokesčius, tokius kaip PVM, gyventojų pajamų mokestis, socialinio draudimo įmokas. Gali būti taikomos įvairios mokesčių lengvatos, pavyzdžiui, mažesnis pelno mokesčio tarifas arba atleidimas nuo kai kurių mokesčių.

Mokesčių mokėjimo pasekmės ir baudos

Kokios gali būti pasekmės nemokant mokesčių?

- Baudos. Už laiku nesumokėtus mokesčius taikomos piniginės baudos. Jų dydis priklauso nuo nesumokėtos sumos ir delsimo laikotarpio.

- Palūkanos. Už delsimą sumokėti mokesčius skaičiuojamos palūkanos.

- Vykdomosios bylos iškėlimas. Jei skola nėra padengiama savanoriškai – gali būti iškelta vykdomoji byla, kurios metu valstybinis vykdytojas gali areštuoti įmonės turtą.

- Reputacijos pažeidimas. Informacija apie nesumokėtus mokesčius gali patekti į viešumą taip pažeidžiant įmonės reputaciją ir apsunkinant bendradarbiavimą su kitais subjektais.

- Licencijų atėmimas. Kai kuriais atvejais, priklausomai nuo veiklos rūšies, gali būti atšaukta veiklos licencija.

- Baudžiamoji atsakomybė. Už tyčinį mokesčių slėpimą gali būti taikoma baudžiamoji atsakomybė.

Laiku pateiktos mokesčių deklaracijos padeda išvengti šių pasekmių. Mokesčių inspekcija atidžiai stebi mokesčių mokėjimus ir gali imtis veiksmų prieš pažeidėjus.

Kaip išvengti mokesčių problemų?

Visas mokesčių deklaracijas reikia pateikti nustatytais terminais, mokėjimus reikia atlikti iki nustatytų datų. Tinkamai tvarkoma buhalterinė apskaita padės išvengti klaidų ir lengviau susitvarkyti su mokesčių skaičiavimais. Jei turite klausimų dėl mokesčių – kreipkitės į buhalterį ar kitą kvalifikuotą specialistą. Mokesčių įstatymai nuolat keičiasi, todėl svarbu būti informuotam apie naujoves.

Ką daryti, jei negalite laiku sumokėti mokesčių?

Jei susidūrėte su finansinėmis problemomis ir negalite laiku sumokėti mokesčių – kreipkitės į Valstybinę mokesčių inspekciją. Gali būti galima susitarti dėl mokėjimo atidėjimo arba išsimokėjimo. Teisininkas gali padėti išspręsti kilusias problemas ir apsaugoti jūsų interesus.

Mažųjų bendrijų lengvatos: galimybės taupyti

Mažosios bendrijos, siekdamos skatinti verslumą ir mažųjų įmonių plėtrą, gali naudotis įvairiomis lengvatomis. Šios lengvatos gali padėti sumažinti mokesčių naštą ir skatinti investicijas.

Kokios lengvatos taikomos mažosioms bendrijoms?

Pelno mokesčio lengvatos

- Kai kurios mažosios bendrijos gali pasinaudoti mažesniu pelno mokesčio tarifu, jei atitinka tam tikrus kriterijus (pvz., darbuotojų skaičius, metinės pajamos).

- Gali būti taikomos lengvatos investicijoms į ilgalaikį turtą arba į mokslinius tyrimus ir eksperimentinę plėtrą.

Naujai įkurtos įmonės gali pasinaudoti specialiomis lengvatomis, tokiomis kaip atidėtas pelno mokestis arba lengvatinis socialinio draudimo įmokų tarifas. Taip pat įmonės, investuojančios į mokslinius tyrimus ir eksperimentinę plėtrą, gali pasinaudoti didesniais atskaitymais nuo apmokestinamųjų pajamų.

PVM lengvatos

Kai kurios prekės ir paslaugos gali būti apmokestinamos mažesniu PVM tarifu arba būti visiškai atleistos nuo PVM.

Socialinio draudimo įmokų lengvatos

Kai kuriais atvejais gali būti taikomi lengvatiniai socialinio draudimo įmokų tarifai.

Kitos lengvatos

Kai kurie miestai ar savivaldybės gali siūlyti papildomas lengvatas mažosioms bendrijoms, įsikūrusioms jų teritorijoje.

Kaip pasinaudoti lengvatomis?

Rekomenduojama reguliariai sekti naujienas apie galimas lengvatas ir pokyčius mokesčių įstatymuose. Buhalteris ar kitas mokesčių konsultantas padės išsiaiškinti, kokiomis lengvatomis galite pasinaudoti ir kaip jas tinkamai įforminti. Norint pasinaudoti lengvata – dažniausiai reikia pateikti papildomus dokumentus.

Kiekviena lengvata turi savo taikymo sąlygas, kurias būtina atidžiai išnagrinėti. Kai kurios lengvatos gali būti laikinos ir galioti tik tam tikrą laikotarpį. Norint pasinaudoti lengvata – gali reikėti pateikti papildomą informaciją mokesčių deklaracijoje.

Dažniausiai užduodami klausimai apie MB apskaitą

Kokia buhalterinė apskaita privaloma mažajai bendrijai?

Visos mažosios bendrijos privalo vesti buhalterinę apskaitą. Apskaitos forma ir apimtis priklauso nuo bendrijos dydžio ir veiklos pobūdžio. Paprastai taikoma paprasta arba dviguba įrašų apskaita.

Kokius dokumentus turi saugoti mažosios bendrijos?

Mažosios bendrijos privalo saugoti visus dokumentus susijusius su finansine veikla: sąskaitas faktūras, kvitus, banko išrašus, darbo sutartis ir kt. Šie dokumentai turi būti saugomi ne trumpiau kaip 5 metus.

Kaip dažnai reikia teikti finansinę ataskaitą?

Finansinė ataskaita paprastai teikiama kartą per metus. Tačiau gali būti ir dažnesnių ataskaitų teikimo reikalavimų, pavyzdžiui, jei bendrija pasinaudoja valstybės parama arba yra įpareigota teikti ataskaitas kreditoriams.

Kokius mokesčius turi mokėti mažosios bendrijos?

Mažosios bendrijos moka pelno mokestį, pridėtinės vertės mokestį (PVM), gyventojų pajamų mokestį (GPM) ir socialinio draudimo įmokas. Mokesčių dydis ir skaičiavimo tvarka priklauso nuo bendrijos veiklos ir pajamų, o mokesčių inspekcija prižiūri šių mokesčių surinkimą ir administravimą.

Kada reikia registruotis PVM mokėtoju?

Mažosios bendrijos privalo registruotis PVM mokėtoju, kai jų apyvarta per 12 mėnesių viršija nustatytą ribą.

Kaip apskaičiuoti pelną?

Pelnas apskaičiuojamas atimant iš visų pajamų visas patirtas leistinas išlaidas.

Kokios yra dažniausios buhalterinės apskaitos klaidos?

- Dokumentų netvarkymas.

- Neteisingas išlaidų priskyrimas.

- Pamiršti mokėjimai.

- Neteisingas mokesčių skaičiavimas.

Šios buhalterinės apskaitos klaidos gali sukelti rimtų finansinių problemų ir trukdyti verslo augimui.

Kada reikėtų kreiptis į buhalterį?

Rekomenduojama pasikonsultuoti su buhalteriu (buhalteris), jei:

- Nesate tikri dėl apskaitos reikalavimų.

- Jūsų bendrijos veikla yra sudėtinga.

- Norite optimizuoti mokesčius.

Kokios yra mažosios bendrijos buhalterinės apskaitos išlaidos?

Buhalterinės apskaitos išlaidos priklauso nuo bendrijos dydžio, veiklos pobūdžio ir pasirinktų paslaugų. Galima samdyti buhalterį, kuris dirbs jūsų įmonėje, arba naudotis išorės buhalterijos paslaugomis, pvz. mūsų.

Ar galiu pats tvarkyti mažosios bendrijos apskaitą?

Taip, galite patys tvarkyti mažosios bendrijos apskaitą, tačiau tam reikia turėti tam tikrų žinių ir įgūdžių. Jei nesate tikri, ar susidorosite su šiuo uždaviniu, geriau kreipkitės į specialistą. Mažosios bendrijos nariai nėra atsakingi už verslo įsipareigojimus savo asmeniniu turtu, kas yra didelis privalumas lyginant su individualia veikla. Sąskaita123 yra populiari internetinė buhalterinė sistema, kuri siūlo patogų ir intuityvų būdą tvarkyti mažosios bendrijos (MB) apskaitą. Ši platforma yra pritaikyta būtent mažoms įmonėms ir leidžia automatizuoti daugelį apskaitos procesų, taip sutaupant laiko ir pastangų.